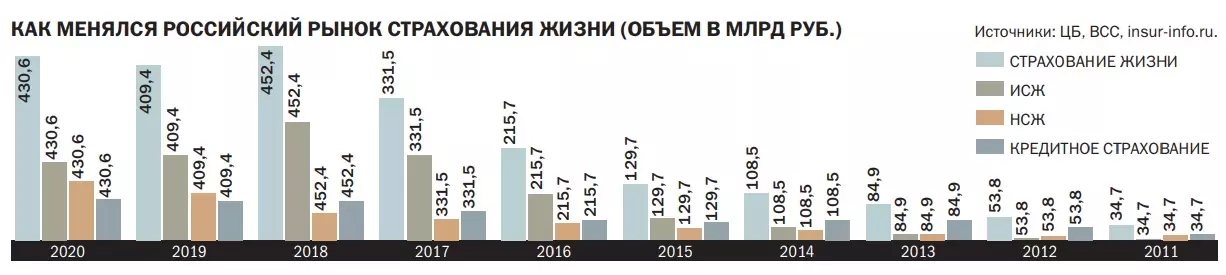

По итогам минувшего года, несмотря на пандемию, объем премий, собранных страховыми компаниями, вырос. Основным драйвером роста второй год выступает накопительное страхование жизни (НСЖ), которое замещает в линейке продуктов инвестиционное страхование жизни (ИСЖ). В 2021 году объем премий страховщиков может увеличиться при условии, что ЦБ не будет ужесточать требования к продаже ИСЖ и НСЖ.

После годового перерыва, судя по данным ЦБ, в прошлом году совокупный объем страховых премий в России вырос на 4,1%, превысив 1,5 трлн руб. Подъем рынка произошел, несмотря на непростые социальные и экономические условия, вызванные пандемией коронавируса. В 2020 году, по оценкам ЦБ, ВВП России снизился на 3%. Для сравнения: в кризисный 2009 год при падении ВВП на 6% страховой рынок просел на 7%.

Впрочем, пандемия не прошла бесследно для страхового рынка. Во втором квартале, когда действовали самые жесткие ограничительные меры из-за ухудшения эпидемической ситуации, объем собранных премий упал на 13%, до 313 млрд руб. Наиболее сильно снизились сборы от страхования жизни заемщиков — почти на 30%. Во втором полугодии, на фоне ослабления ограничительных мер, рынок быстро восстановился. По итогам третьего квартала объем собранных премий составил 396,8 млрд руб., четвертого — 405 млрд руб. Это на 10% и 7% выше показателей за аналогичные периоды 2019 года.

Накопленный спрос

Рост страховых премий по итогам прошлого года был связан в первую очередь с активным продвижением продуктов накопительного страхования жизни (НСЖ). НСЖ — комбинированный долгосрочный продукт, который позволяет застраховать свою жизнь и здоровье, при этом накопить определенную сумму к концу его действия. По данным ЦБ, объем сборов в данном направлении страхования вырос за год на 25%, до 136,9 млрд рублей. «В течение карантинного 2020 года активнее всего клиенты "Сбера" оформляли НСЖ по "семейной" и "детской" программам, которые позволяют создать финансовый резерв на будущее и сформировать накопления на детей. Во всей массе договоров НСЖ, оформленных в прошлом году, преобладают 10-летние полисы»,— рассказал «Деньгам» гендиректор СК «Сбербанк страхование жизни» Игорь Кобзарь.

Сильного прироста в сегменте страхования жизни во время кризиса могло и не быть, если бы не изменившаяся политика ключевых страховых агентов банков в отношении ставок по вкладам. В прошлые кризисы — 2008 и 2014 годов — для удержания старых и привлечения новых клиентов кредитные организации поднимали ставки по депозитам. В декабре 2014 года даже у крупных банков ставки достигали 20%. В таких условиях частным инвесторам не были интересны иные способы накопления.

К текущему кризису у банков накопился избыток рублевой ликвидности, да и ЦБ отошел от привычной стратегии ужесточения денежно-кредитной политики, последовав примеру зарубежных коллег. В прошлом году Банк России четырежды снижал ставку, суммарно — на 2 п. п., до 4,25%. Следом упали ставки по вкладам, откатившись к концу года до исторического минимума 4,326%. Это заставило клиентов банков искать альтернативу депозитам не только на фондовом рынке, но и на страховом. По словам генерального директора «Капитал Лайф Страхование Жизни» Евгения Гуревича, программы накопительного страхования жизни помогали клиентам формировать подушку финансовой безопасности за счет накоплений, а также обеспечивали страховую защиту, включающую покрытие рисков по жизни и здоровью. По таким полисам компания обязуется при страховом случае выплатить деньги или продолжить делать взносы за клиента.

Высокий интерес к НСЖ поддерживало повышение страховщиками функциональности полисов. «Продукты НСЖ обросли новыми сервисами и опциями: от телемедицины и защиты от критических заболеваний до медицинских или даже генетических чекапов, которые могут заранее предупредить о вероятных проблемах со здоровьем»,— рассказал директор по стратегическому анализу «Росгосстрах Жизнь» Иван Чубарь.

Инвестиционная часть

В 2020 году Банк России зафиксировал замедление темпов снижения сборов от инвестиционного страхования жизни (ИСЖ). По данным ЦБ, взносы в этом сегменте снизились за год на 7,4%, до 182,9 млрд руб. В 2019 года падение был более сильным, тогда премии сократились почти на треть, до 197,5 млрд рублей. Год назад регулятор объяснял падение повышением стандартов раскрытия информации при продаже, приведшим к сокращению мисселинга, а также невысокими доходностями по завершившимся договорам ИСЖ. Больше половины всех программ, завершившихся в 2019 года, показали доходность ниже 1% (из них по 31% полисов доходность нулевая), 42% полисов — 1–5% годовых, 7% договоров — выше 5% годовых. Средняя доходность по трехлетним и пятилетним полисам ИСЖ, завершившимся в 2020 году, составила соответственно 4,7% и 3,9%. Полисы обыграли инфляцию, но уступили депозитам, которые на горизонте трех лет принесли доход 7% годовых, на пятилетнем — 8,1%.

В «Сбербанк страхование жизни» усредненная доходность по завершившимся полисам составила 4,7% годовых, рассказали «Деньгам» в компании. «Стратегия "Новые технологии" показала доходность в 9,46% годовых, "Акции Сбербанка" — 12,11% годовых. После восстановления рынка доходность подросла еще больше. Так, доходность полисов с завершением в феврале 2021 году уже составляет в среднем 6,02% годовых»,— уточнил Игорь Кобзарь. «"Росгосстрах Жизнь" на рынке всего два года, так что по классическим полисам ИСЖ у нас есть только промежуточные результаты. Средняя доходность по классическим стратегиям ИСЖ в 2020 году — 9% годовых»,— рассказал Иван Чубарь.

Несмотря на сжатие этого сегмента страхового рынка, он по-прежнему остается крупным и значимым, поэтому компании ведут активную работу по его развитию. Весной 2020 года в «Росгосстрах Жизнь» впервые запустили продажу семилетних полисов ИСЖ. «К концу прошлого года доля семилетних ИСЖ в продажах уже составляла треть. Клиенты готовы вкладываться на длинный срок из-за нестабильности на рынках и желания защитить свои средства в долгосрочной перспективе»,— отмечает Иван Чубарь. В «БКС Страхование жизни» запустили услугу «ИСЖ Конструктор». «С ее помощью клиент и клиентский менеджер могут сами собрать индивидуальную корзину активов для купонной стратегии и тут же оформить полис. Также пользуются спросом и в целом показывают неплохую доходность продукты с ежемесячным / ежеквартальным купоном»,— отмечает генеральный директор компании Андрей Дроздов.

В ЦБ отмечают, что на рынке происходит смешивание накопительных и инвестиционных страховых продуктов. «Некоторые программы НСЖ по своим характеристикам практически не отличаются от программ ИСЖ. Так, значительная часть договоров НСЖ приходится на полисы с единовременными взносами и продолжительностью действия от 3 до 10 лет»,— отмечает в отчете ЦБ. Развитие продуктов сглаживает различия, поясняет Иван Чубарь. «Три года назад вам бы ответили, что ИСЖ — это всегда единовременный взнос, но сейчас у нас есть "Страйк" — ИСЖ в рассрочку»,— отмечает господин Чубарь. Основные различия между продуктами остались прежними: в НСЖ гораздо выше уровень страховой защиты, а инвестиционный доход или гарантирован, или зависит от результатов инвестиционной деятельности страховщика. В ИСЖ инвестиционный доход зависит от динамики выбранного клиентом базового актива.

Рост под присмотром

В 2021 году участники рынка ждут сохранения ключевых тенденций, роста страхования жизни в первую очередь за счет накопительных программ. По словам Евгения Гуревича, НСЖ единственный вид страхования жизни, который предоставляет комплексную защиту по максимальному перечню рисков, а также широкие возможности для формирования накоплений. Игорь Кобзарь считает, что ИСЖ имеет большой потенциал, спрос на такие продукты начал постепенно восстанавливаться.

Впрочем, оживление в сегменте инвестиционного и рост накопительного страхования жизни может притормозить ужесточившаяся политика регулятора. В середине января Банк России опубликовал информационное письмо, в котором не рекомендовал продавать гражданам, не обладающим специальными финансовыми знаниями, некоторые продукты ИСЖ и НСЖ с инвестиционной составляющей. Ограничения коснулись продуктов с единовременным взносом, а также с зависимостью выплат от активов, предназначенных для квалифицированных инвесторов. Причиной такого решения стала выявленная ЦБ практика предложения ИСЖ и НСЖ в банковских офисах под видом вкладов с повышенной доходностью. В конце января Банк России опубликовал проект изменений в свое указание от 2019 года о требованиях к страхованию жизни с периодическими выплатами и участием клиента в инвестдоходе страховщика. В нем регулятор предложил расширить минимальные требования к ИСЖ и НСЖ, в том числе в отношении рисковой составляющей.

Обсуждаемые ограничения могут негативно сказаться на развитии отрасли и поставить ее в невыгодное положение перед международными страховщиками, которые, согласно норме ВТО, с 2022 года будут допущены на локальный рынок. «Российские страховщики жизни попадают в заведомо слабую позицию перед иностранными страховщиками жизни на горизонте двух-пяти лет. В условиях растущего спроса на инвестиционные продукты от розничных клиентов мы опасаемся неминуемого перетока этих средств в зарубежные страховые продукты или финансовые "пирамиды" различных форм»,— считает Андрей Дроздов. Участники рынка надеются, что в ходе консультаций ЦБ с ВСС и страховыми компаниями некоторые из требований будут смягчены. Тем более что регулятор уже ужесточал требования к продаже продуктов в начале 2019 года, когда были введены новые требования к стандартам раскрытия информации при продаже ИСЖ. «Мы собираем большое количество данных и проводим их всесторонний анализ для выявления причин и способов предотвращения мисселинга. Я уверен, совместными усилиями регулятора и страховщиков мы найдем баланс между защитой уязвимых инвесторов и свободным доступом граждан к страховым продуктам с защитой капитала»,— отмечает Иван Чубарь.