На рынке страхования жизни сохраняется устойчивый спрос на накопление и страховую защиту

Российские страховщики за прошедшие с введения санкций неполные два года коренным образом перестроили свою продуктовую линейку и не только показывают хорошие темпы роста, но и фиксируют гарантированную доходность страхователей по накопительному и инвестиционному страхованию жизни. Страховщики жизни справились с тяжелым прошлым годом, их продукты востребованы гражданами. То есть можно ожидать продолжающегося роста спроса на накопление и страховую защиту, а общая сумма сборов по рынку страхования жизни в 2024 году приблизится к 1 трлн руб.

Новое дыхание

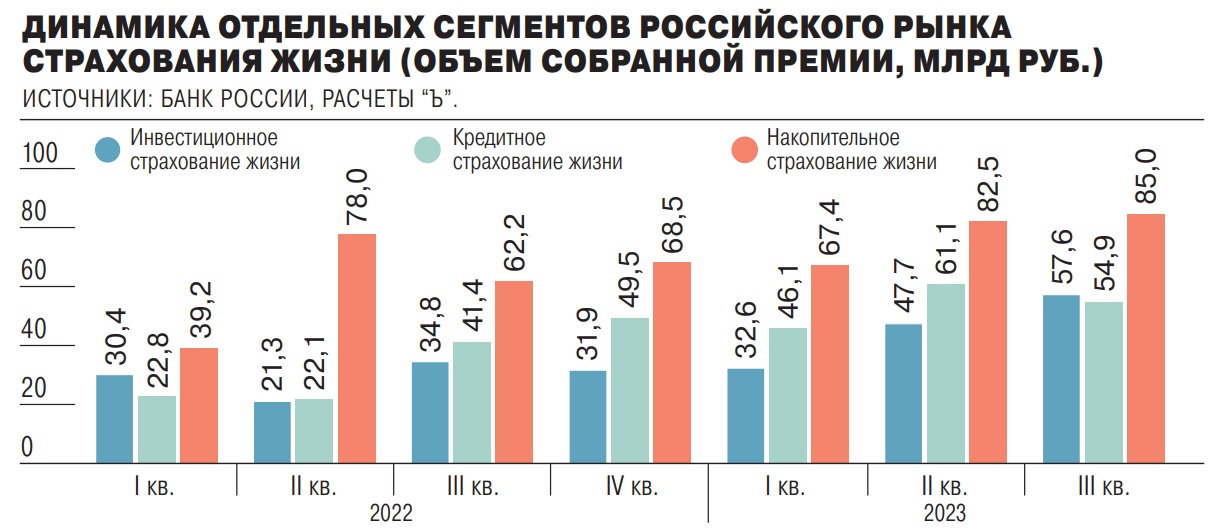

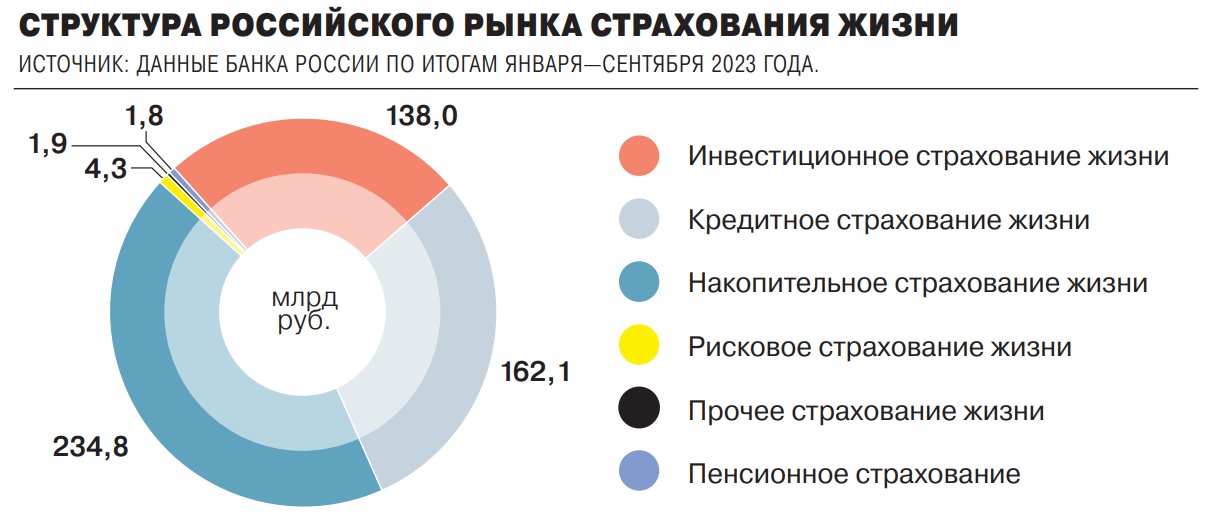

В этом году рынок страхования жизни растет очень хорошими темпами. По итогам первых трех кварталов рынок инвестиционного страхования жизни (ИСЖ) вырос относительно аналогичного периода 2022-го на 60%, до 138 млрд руб., накопительного страхования жизни (НСЖ) — на 31%, до 235 млрд руб., кредитное страхование прибавило 88%, объем собранных премий достиг 162 млрд руб.

Из данных Банка России следует также, что росту интереса к некредитному страхованию жизни в целом способствовало увеличение располагаемых доходов населения, быстрый рост ИСЖ во многом объясняется эффектом низкой базы (во втором квартале 2022-го сборы в этом сегменте опускались до минимальных значений за всю историю наблюдений на фоне повышения доходности банковских депозитов), а темпы роста сборов по НСЖ, наоборот, замедлились относительно прошлого года.

«Если сравнивать с 2022 годом, в первой половине которого страховщики прошли путь от полной остановки продаж основных продуктов до масштабной перестройки всей продуктовой линейки и адаптации под новые условия и возможности рынка, то девять месяцев 2023-го были достаточно стабильными,— говорит финансовый директор "Инлайф страхование жизни" Карина Буйленко.— Новые продукты, разработанные с учетом текущих интересов клиентов, оказались очень востребованными, что положительно отразилось на динамике продаж». Также она отмечает, что события последних двух лет значительно снизили возможности по предложению валютных продуктов клиентам, что на фоне сложной внешнеполитической обстановки привело к общему снижению спроса на такие продукты, поэтому само по себе резкое ослабление рубля не оказало какого-то значительного влияния на продажи. Однако последующий за ослаблением рубля пересмотр ключевой ставки оказал масштабное влияние на сегмент, по сути потребовав полного пересмотра доходности всех инвестиционных и накопительных продуктов по страхованию жизни.

«Рекорды на рынке страхования жизни продолжаются. Вслед за вторым кварталом, когда страховщики собрали максимальный объем премий, очередной исторический рекорд они установили и в третьем»,— говорит первый заместитель гендиректора компании «Росгосстрах Жизнь» Валерий Смирнов. По его словам, локомотивом роста выступает инвестиционно-накопительный сегмент. Он продемонстрировал рост на 40% за девять месяцев 2023 года и на 47% в третьем квартале 2023-го. В первую очередь это произошло за счет продуктов с единовременным взносом, сборы которых увеличились на 49% по результатам девяти месяцев 2023 года и на 58% с июля по сентябрь 2023-го.

Валерий Смирнов также отмечает в качестве важной тенденции последнего времени усиление концентрации рынка. За прошедшие девять месяцев доля топ-3 страховщиков в сборах по всем видам выросла до 65,3% (рост на 3,7%), а топ-5 — до 81% (рост на 4,4%). Первые четыре компании собрали больше премий, чем весь рынок, как в сравнении с результатами девяти месяцев прошлого года, так и отдельно в третьем квартале.

Рынок страхования жизни растет, и это важное свидетельство того, что страховщики жизни справились с тяжелым прошлым годом, а продукты, которые предлагают страховщики жизни, востребованы гражданами, полагает генеральный директор «Капитал Лайф Страхование Жизни» Евгений Гуревич. Он отмечает, что в этом году продолжает увеличиваться спрос на накопления и страховую защиту, а это значит, что НСЖ продолжит расти, в том числе решая задачу формирования дополнительных пенсионных накоплений.

Тонкая настройка

Еще одна тенденция — качественные изменения портфелей страховщиков, говорит Валерий Смирнов: «Мы видим сокращение объема резервов по инвестиционному страхованию жизни и рост резервов по накопительному страхованию жизни. По сравнению с началом 2021 года резервы по накопительному страхованию выросли примерно в два раза. По ИСЖ начиная с 1 квартала 2022-го мы видим нетто-отток резервов — клиентам выплачивается больше, чем приносится ими новых средств. Однако в последние три квартала темпы оттока средств из ИСЖ замедляются, и в последнем квартале года мы вполне можем достичь баланса. В то же время по НСЖ, наоборот, есть существенный нетто-приток, так как это сейчас продукт с максимально понятной клиентской ценностью и с минимальными рисками для клиента». А поскольку российский фондовый рынок показывает неплохие темпы роста и его потенциал понятен, продукты страхования жизни позволяют делать на нем защищенные инвестиции.

«На сегодняшний день страхование жизни эффективно помогает гражданам сохранить финансовое благополучие и накопить капитал на жизненные цели: сформировать капитал на образование детей, купить машину, сделать ремонт, отложить деньги на пенсию и многое другое. Именно поэтому драйвером рынка сейчас является НСЖ, по которому мы видим не только рост объемов, но и удлинение договоров, и увеличение сумм»,— отмечает Евгений Гуревич. По его словам, опросы показывают, что будущее страхования жизни, в том числе НСЖ,— в синергии с разнообразными медицинскими программами, и более 50% россиян видят в страховщике эффективного помощника в области защиты здоровья, причем 60% считают, что при страховом случае важнее получить комплексную организацию процесса лечения, чем денежную выплату.

Компания «СберСтрахование жизни» за последний год провела ряд модификаций НСЖ, рассказывает вице-президент Сбербанка, генеральный директор компании Игорь Кобзарь. Цель изменений — трансформация продуктовой линейки с фокусом на человекоцентричность. Так, например, компания увеличила размеры выкупных сумм при досрочном расторжении договоров до 95% уже в первый год их действия (размер выкупных сумм зависит от параметров программы и пакета рисков).

«За последние два года наша продуктовая линейка НСЖ изменилась кардинально в первую очередь из-за вступления в силу требований указания 5968-У, предусматривающих высокие коэффициенты по смерти в продуктах масс-сегмента,— говорит Карина Буйленко.— По сути, из накопительных эти продукты перешли в рисковые». Сейчас, добавляет она, высоким спросом пользуются продукты с гарантированным доходом, при этом общие сроки инвестирования сократились: в фокусе внимания продукты со сроком до пяти лет. «В конце третьего квартала 2023 года гарантированная доходность по продуктам НСЖ составляла 11,0–11,5%, что было сопоставимо со ставкой депозитов большинства банков, при этом продукты НСЖ, в отличие от депозитов, включают в себя страховую составляющую»,— отмечает страховщик.

«Если говорить о доходности НСЖ, то по итогам 2022 года в результате инвестиционной деятельности компании она составила 7,53% годовых для договоров, заключенных в рублях, при ставке депозитов в тот период около 6%. Для полисов, страховая сумма которых номинирована в валюте,— 2,4% в долларах США, в евро — 1,9%, это самая высокая доходность в рублях почти за пятилетнюю историю компании»,— рассказывает Валерий Смирнов. Доходность определяется в соответствии с условиями страхования. При этом в накопительном продукте с фиксированным доходом «Стратегия на пять» страховая компания начислит на каждый взнос до 34,5%, для клиента это возможность зафиксировать годовую ставку по пополняемому продукту на пять лет. «Также мы пересмотрели условия продукта "Базис Инвест", существенно увеличив количество базовых стратегий. Теперь клиенты компании смогут инвестировать в один или несколько из 17 активов, среди новых — ВТБ, Сбербанк, АФК "Система", "Полюс золото", "Магнит", АЛРОСА, ММК, "Северсталь", "Норникель" и другие»,— добавляет Валерий Смирнов.

«Краткосрочных договоров НСЖ в нашем портфеле нет. Подавляющее число договоров в нашей компании — это многолетние полисы с рассроченными взносами,— говорит Евгений Гуревич.— Люди вступают в программы 5-, 10-, 15-летних накоплений с небольшими взносами каждый год, и со страховой защитой на весь период накоплений, и с получением выплат как при страховом случае, так и в случае дожития».

«Краткосрочных договоров НСЖ у нас нет, минимальный срок — два года,— рассказывает Карина Буйленко.— Первые двухлетние полисы будут заканчиваться в следующем году, гарантированная годовая доходность первого пула договоров доходила до 10,5% годовых по двухлетним договорам и до 15% годовых по трехлетним».

Коренная перестройка

Сегмент ИСЖ показывает хороший результат, хотя поначалу к этому продукту было много вопросов, поскольку эти программы были придуманы для людей, которые никогда не инвестировали, с целью дать им возможность вложений с минимальным риском, говорит Евгений Гуревич. По его мнению, сегменту ИСЖ удалось справиться с санкционным давлением: закрытием доступа на западные рынки капитала, финансовыми ограничениями, блокировкой активов и платежей. По его словам, страховщики жизни в течение последних полутора лет активно работали над созданием и выведением на рынок новых инвестиционных продуктов и стратегий, востребованных в новых условиях. При этом компания «Капитал Лайф Страхование Жизни» разработала дополнительные инвестиционные стратегии, базирующиеся на активах отечественных компаний, на рынке страхования жизни представлены инвестиционные решения, ориентированные на вложения в индекс Мосбиржи и продукты, привязанные к юаням и другим дружественным валютам, поскольку опросы компании показывают, что практически половина россиян интересуется российскими бумагами, также они готовы рассматривать инвестиции в Китай (24%), ОАЭ (9%) и Белоруссию (6%). Что касается отраслей, то большинство россиян интересуется вложениями в ИТ-сектор и добывающую промышленность. «В целом с учетом волатильности на мировом рынке ИСЖ остается интересным решением, ожидаемо будет востребовано определенной частью клиентской аудитории и свою рыночную нишу сохранит»,— полагает эксперт.

«Продукты ИСЖ были полностью перестроены, выстроены новые отношения с другими эмитентами,— рассказывает Карина Буйленко.— Была значительно расширена линейка стратегий со взносом от 1,5 млн руб., поскольку в настоящий момент прослеживается большая заинтересованность клиентов в эффективном инвестировании средств и получении дохода, чем в расширении страховой защиты». Основу инвестиционной части продукта «Инлайф страхование жизни» составляют корзины базисных активов, которые могут включать акции от одного до пяти эмитентов—ведущих российских компаний. Клиенты сейчас интересуются продуктами с короткими сроками — в основном до трех лет. Купон может быть гарантированным или условным, продукт может быть с защитой капитала и без. «Доходность текущих продуктов выше средних ставок по депозитам — например, доходность по части продуктов в первом полугодии 2023-го доходила до 12% в год, в настоящий момент купон может составлять до 17%»,— добавляет Карина Буйленко.

«СберСтрахование жизни» c прошлого года не продает ИСЖ. Компания предлагает клиентам более ликвидные и прозрачные программы страхования с инвестдоходом на принципах unit-linked, говорит Игорь Кобзарь. По таким продуктам клиенты инвестируют в акции и облигации. «С момента начала продаж продуктов unit-linked "СберСтрахование жизни" расширяла перечень стратегий для разного риск-аппетита клиента,— поясняет Игорь Кобзарь.— Сегодня мы видим растущий от месяца к месяцу спрос и уверены, что за продуктами ДСЖ будущее рынка страхования жизни. Такие продукты универсальны, помимо очень высокой ликвидности и страховой оболочки, они обеспечивают клиенту наследственную, юридическую и налоговую преференции».

Большие надежды

Что касается прогнозов, то, по мнению Валерия Смирнова, по итогам 2023 года темпы прироста рынка инвестиционно-накопительных видов вполне могут сохраниться на текущем уровне — 35–40%. «Мы находимся на пороге большого скачка качественного изменения рынка страхования жизни,— полагает он.— Это началось в прошлом году с изменением регулирования. Те законодательные изменения, которые сейчас находятся на активной стадии согласования, открывающиеся перспективы развития долевого страхования жизни, исламского страхования и других направлений дают рынку большой потенциал роста и развития. Доля страхования жизни в сбережениях населения нашей страны в целом также имеет большой потенциал для роста».

«Драйверами роста могут стать запуск ДСЖ, налоговое стимулирование, доступ к рынку финансовых инструментов дружественных стран»,— надеется Карина Буйленко. По кредитному страхованию жизни она в 2024 году ожидает отрицательной динамики, поскольку высокие ставки по кредитам приведут к сокращению их выдач. «В линейке продуктов инвестиционного и накопительного страхования жизни останутся только те продукты, которые смогут конкурировать по доходности с депозитами»,— добавляет эксперт.

Евгений Гуревич считает, что рыночные сборы в российском страховании жизни на конец 2023 года могут превысить 700 млрд руб., а выплаты могут преодолеть знаковый показатель 400 млрд руб. «С точки зрения дальнейших перспектив развития отрасли мы в том числе рассчитываем на новый продукт — долевое страхование жизни,— ожидает Евгений Гуревич.— Надеемся, что до конца этого года новый вид страхования будет законодательно утвержден и начнется конкретная работа по формированию продуктов. Дальше предстоит большая работа по формированию инфраструктуры и решению вопросов лицензирования. Долевое страхование жизни, безусловно, хороший продукт, который развивается во многих странах и имеет ряд преимуществ. Он точно будет интересен как достаточно квалифицированным инвесторам, так и новым клиентам, делающим первые шаги в инвестировании». В 2024 году рынок страхования жизни будет стремиться к достижению следующего знакового показателя — 1 трлн руб.